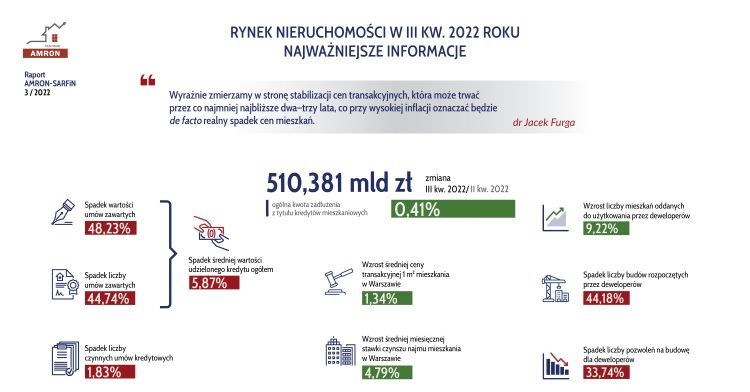

W trzecim kwartale 2022 r. obserwujemy zapaść na rynku kredytów hipotecznych. Od lipca do września udzielono ich 21 218, czyli o 68,96% mniej niż analogicznym okresie ubiegłego roku. Wartość nowo udzielonych kredytów hipotecznych wyniosła 7,007 mld zł. A to oznacza spadek o 6 528 mln zł, czyli 48,23% w odniesieniu do II kwartału bieżącego roku i o 69,83% do III kwartału 2021 roku.

- Po raz pierwszy od 2012 r. mamy do czynienia z przełamaniem wzrostowego trendu średniej wysokości kredytu hipotecznego. Średnia wartość kredytu mieszkaniowego w III kwartale 2022 r. wyniosła 329 569 zł. To o 5,87% mniej w porównaniu z poprzednim kwartałem.

- Do spadającej liczby udzielanych kredytów dostosowuje się rynek mieszkaniowy. W stosunku do notowań z poprzedniego kwartału spadek liczby mieszkań, których budowę rozpoczęli deweloperzy, wyniósł 44,18%.

- W sytuacji załamania na rynku kredytów hipotecznych trudno spodziewać się jednak szybkiego powrotu do skali budownictwa mieszkaniowego, do której przyzwyczailiśmy się w ostatnich latach.

- Wakacje kredytowe sprawiły, że banki w kolejnych miesiącach drugiej połowy br. notują olbrzymie straty. III kwartał zakończył się dla sektora bankowego stratą ponad 6 mld złotych. Łączna kwota strat przewidywanych przez sektor bankowy szacowana jest na co najmniej 12 – 13 mld złotych.

Dynamiczny spadek popytu na kredyty mieszkaniowe wywołał nieznaczne poluzowanie polityki kredytowej banków. Na koniec trzeciego kwartału średnia marża ofertowa kredytu hipotecznego (w wysokości 300 tys. zł, przy poziomie LtV 75%, udzielonego na okres 25 lat) wyniosła 1,99%, czyli mniej o 0,02 p.p. w porównaniu do końca II kwartału 2022 roku.

Zapaść na rynku kredytów hipotecznych

Po raz pierwszy od 2012 r. mamy do czynienia z przełamaniem wzrostowego trendu średniej wysokości kredytu hipotecznego. Średnia wartość kredytu mieszkaniowego w III kwartale 2022 r. wyniosła 329 569 zł. To o 5,87% mniej w porównaniu z poprzednim kwartałem. To również o 2,85% mniej niż rok wcześniej. Notujemy także wyraźną zmianę struktury rynku pod względem wysokości wskaźnika LtV – wzrosty udziału w rynku kredytów udzielonych z wkładem własnym powyżej 50%, a więc kredytów „wspierających” zakupy gotówkowe, często warunkowane wcześniejszą sprzedażą innych nieruchomości.

Do spadającej liczby udzielanych kredytów dostosowuje się rynek mieszkaniowy. W stosunku do notowań z poprzedniego kwartału spadek liczby mieszkań, których budowę rozpoczęli deweloperzy, wyniósł 44,18%. Liczba mieszkań, na których budowę deweloperzy uzyskali pozwolenie była niższa niż kwartał wcześniej o 33,74%. Łącznie, od stycznia do października 2022 roku rozpoczęto budowę 178,3 tys. mieszkań tj. o 25,3% mniej niż przed rokiem.

Przeczytaj także:

Tak głębokie spadki w trzecim kwartale w części można przypisać zwiększonej aktywności sektora deweloperskiego w kwartale poprzednim. Jest to związane z wejściem w życie forsowanej przez UOKiK znowelizowanej ustawy deweloperskiej (efekt wysokiej bazy). W sytuacji załamania na rynku kredytów hipotecznych trudno spodziewać się jednak szybkiego powrotu do skali budownictwa mieszkaniowego, do której przyzwyczailiśmy się w ostatnich latach.

Zróżnicowana dynamika cen mieszkać w największych miastach Polski

W trzecim kwartale roku 2022 ponownie notowaliśmy zróżnicowaną dynamikę zmian średnich cen mieszkań w największych miastach Polski.

mówi dr Jacek Furga, prezes Centrum Prawa Bankowego i Informacji

Wyraźnie zmierzamy w stronę stabilizacji cen transakcyjnych, która może trwać przez co najmniej najbliższe dwa - trzy lata. Przy wysokiej inflacji oznaczać to będzie de facto realny spadek cen mieszkań. To z kolei, po oswojeniu się potencjalnych nabywców z wysokim poziomem oprocentowania kredytu hipotecznego, może skutkować utrzymaniem akcji kredytowej na poziomie obserwowanym w minionym kwartale. W skali roku przełoży się to na wynik ok. 80 - 85 tys. kredytów w roku 2023. Oczywiście wiele zależy od sytuacji za naszą wschodnią granicą. Ale także od rozstrzygnięć w polskim rządzie na temat skorzystania ze środków europejskich na realizację KPO.

Przeczytaj także:

Spadek dostępności mieszkań

Notowany w trzecim kwartale roku wzrost kosztów utrzymania, a także oprocentowania kredytów wywołał dalszy spadek dostępności mieszkań. Indeks Dostępności Mieszkaniowej M3 osiągnął poziom zbliżony do 134 pkt., notowany ostatnio na przełomie 2011 i 2012 roku. Jednak po uwzględnieniu 5% bufora, wymaganego przez zapisy Rekomendacji S KNF, poziom indeksu wyniósł zaledwie 94,02 punkty. Jest to jest wynikiem porównywalnym z notowaniami z przełomu 2007 i 2008 roku. Wówczas obserwowano okres o najniższej dostępności mieszkań w historii notowań IDM M3. Spadki dostępności cenowej mieszkań i zdolności kredytowej potencjalnych kredytobiorców, spowodowały z kolei przesunięcie znacznej części popytu z rynku mieszkaniowego na rynek najmu wywołując presję na dalsze wzrosty czynszów najmu.

W dniu 18.10.2022 r. Prezes ZBP wystąpił do KNF z wnioskiem o obniżenie wymogu wprowadzonego z początkiem kwietnia br. buforu ostrożnościowego w wysokości 5 p.p. do uwzględnienia w procesie badania zdolności kredytowej. W odpowiedzi datowanej 16.11.2022 r. KNF przyznał, że temat bufora jest przedmiotem wewnętrznych prac w Urzędzie Komisji Nadzoru Finansowego. W odpowiedzi KNF zawarte zostało stwierdzenie, że bufor nie dotyczy kredytów o stałej stopie. KNF przyznał, że dla kredytów oprocentowanych tymczasowo stałą stopą procentową wpływ ryzyka wzrostu stopy procentowej jest jednak inny niż w przypadku kredytów o zmiennym oprocentowaniu. To otwiera w ocenie ZBP możliwość dyskusji w gronie banków odnośnie podejścia do poziomu bufora w przypadku coraz bardziej popularnych kredytów o okresowo stałym oprocentowaniu. Tutaj pojawia się jednak inny nierozwiązany problem – sposobu wyznaczenia rekompensaty dla banku w przypadku wcześniejszej spłaty przez kredytobiorcę takiego kredytu.

Wakacje kredytowe sprawiły, że banki notują straty

Wakacje kredytowe sprawiły, że banki w kolejnych miesiącach drugiej połowy br. notują olbrzymie straty. Z wakacji zdecydowało się skorzystać około połowa uprawnionych, czyli 860 tysięcy kredytobiorców. III kwartał zakończył się dla sektora bankowego stratą ponad 6 mld złotych. Łączna kwota strat przewidywanych przez sektor bankowy szacowana jest na co najmniej 12 – 13 mld złotych.

Przedstawiciele Związku Banków Polskich uczestniczą od kilku miesięcy w zorganizowanej przez Klub Odpowiedzialnych Finansów przy Europejskim Kongresie Finansowym dyskusji nad nowym kształtem rynku kredytów mieszkaniowych. Twierdzą, że rok 2022 zakończą liczbą zaledwie 125 tys. udzielonych kredytów, co będzie wynikiem najniższym od 20 lat.

Źródło: amron.pl

Redaktorka w OnGeo.pl. Analityczka danych i specjalistka rynku nieruchomości.

Zdiagnozuj działkę.

Wyszukaj na mapie!

- Tylko właściciel złoży wniosek o WZ? Ministerstwo planuje nowe ograniczenia w warunkach zabudowy

- Wycinka drzew 2026. Kiedy możesz wyciąć drzewo bez pozwolenia?

- Rusza IV edycja programu OnGeo Na Mapie Edukacji!

- RPP obniża stopy do 3,75% - jak zmienią się raty kredytów hipotecznych

- Rynek sprzedaży mieszkań w 2025 roku - co pokazują dane i czego spodziewać się w 2026

- KOD ZNIŻKOWY 7% na zakup Raportu o Terenie OnGeo.pl

-

DARMOWA CHECK-LISTA:

Co sprawdzić przed zakupem działki?

70 PYTAŃ, na które musisz odpowiedzieć zanim kupisz działkę!

-

DARMOWA CHECK-LISTA:

Jakie informacje powinno zawierać idealne ogłoszenie sprzedaży działki?